发布时间:2017-12-14 18:08 我要投稿

资料来源:中国银行业协会研究部 制图:张芳曼

资料来源:中国银行业协会研究部 制图:张芳曼曾经万人争抢、旱涝保收、只进不出的好去处,而今人才流失却成了一个问题

银行为啥留不住人了?

“金饭碗”含金量下降

近年来银行净利润增长持续下滑,影响到员工的薪资,一些高管收入甚至降了30%—40%。有的互联网金融公司能提供更高的工资待遇及丰厚的股权期权激励,对银行从业者诱惑很大

3年前,硕士毕业的赵晓成为上海某外资银行的管理培训生,“这是一份让人羡慕的好工作。”刚上班时,赵晓很得意。

工作第一年,作为管培生,赵晓被指派到不同部门去轮岗,每次轮岗都是几个月,一年里就有五六次轮岗。从客户关系部到市场部再到服务部,赵晓说:“看似去了很多部门,学习机会多,但总做一些流程化的工作,除了写报告,就是整理数据,能力得不到提升,感觉时间都浪费了。”

“不仅工作没挑战,熬夜加班还很多,到手的收入却不理想,付出与收获不成正比。”赵晓告诉记者,“在上海这种大都市,万元左右的工资扣除房租就剩不下多少了。”

升职空间呢?看看身边工作年限稍久的人,“3年做经理、5到8年做高级经理就是非常幸运了。”赵晓认为,“与其在这里熬年头,不如趁早出去闯一闯。”

从银行辞职的赵晓跳到一家互联网公司。一年来,她世界各地跑,开拓视野、增长见识,还赶上了公司重大业务调整。由于能力出色,工作6个多月,赵晓就升为经理,自己带队做项目,不仅收入翻番,发展前景也看好。

曾经,银行业是一个“只进不出”的好去处,收入高、福利好、够体面、“旱涝保收”,甚至有过“万人争考一个岗位”的招聘比例。但眼下,“金饭碗”已不如当初那么耀眼,尤其是伴随互联网金融的迅速发展,一些银行员工感叹:“外面的世界似乎更精彩。”

尽管银行业仍是整个市场的佼佼者,但这几年银行业净利润增长一直在下滑。去年,包括四大银行在内的多家银行利润增速下降十分明显,曾经动辄30%以上增长的股份制银行,利润增幅大多跌至10%以内。银监会公布的数据显示,截至今年三季度末,商业银行当年累计实现净利润13290亿元,同比仅增长2.83%。

盈利能力下滑自然影响到员工的收入水平。张涛是河北某银行支行行长,他深切感受到这一年来所在支行走的人比往年更多了,“银行工作不好干,不仅是普通员工收入减少,高管收入也明显下降。”

张涛告诉记者,一些高管收入甚至比前些年少了30%—40%。在“离职潮”中,有的被券商、基金公司高薪挖走,有的去一些经营稍好、压力较小的股份制银行或城商行担任更高职位,也有的跳到互联网金融行业谋求新发展。

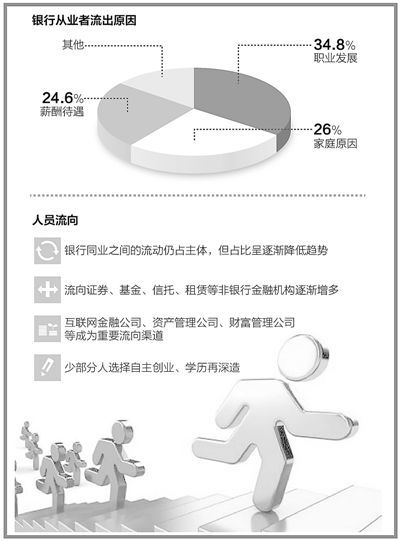

中国银行业协会研究部对会员单位进行问卷调查,结果显示,2013—2015年,参与调查的33家银行业金融机构共流出各类人才约22.6万人,其中2013年6.98万人,2014年7.29万人,2015年8.38万人,人才流出呈加速态势。而薪酬待遇是导致银行员工流失的重要原因之一。宏观经济下行,信用环境恶化,造成银行业不良率上升,业绩下滑,进而影响银行从业人员的腰包。相比之下,互联网金融公司可以提供更高的薪资待遇及丰厚的股权期权激励,对银行从业者产生巨大的诱惑。

中国社科院金融所银行研究室主任曾刚认为,当前我国推进去产能、去杠杆等改革,银行作为融资中介,需求自然是下降的。如果说实体企业有升与降的周期性调整,金融业也是周期性很强的行业。目前来看,银行进一步扩张的空间在收缩,面对实体经济需求减弱、市场竞争加剧,银行的利差空间、盈利空间也在减少,某种程度上银行的规模、人员等都存在一定过剩,银行员工的主动或被动离职属于正常的调整。

“虽然离职的人多了,但我们行每年仍招聘不少人,向我询问银行招聘信息的人还是挺多。虽然经营不像以前好,但现在银行这个饭碗对很多年轻人还是有吸引力的。”张涛说。

考核指标多压力大

“一人在银行,全家跟着忙”,刚毕业的大学生每年揽存任务动辄几千万元。除了完成拉存款的“大指标”,还有涉及理财销售额、移动端客户新增数、贵金属销量等20多个“小指标”

由于所在银行给的“拉存款”任务没完成,某城商行支行客户经理赵旭刚今年签合同时只能签短期,不能签长期,月工资也被扣掉很多。“都说‘一人在银行,全家跟着忙’,一年3000万元的揽存任务,对我这个刚毕业的大学生来说,怎么可能完成?即使有人完成了,第二年的任务只会更重。”赵旭刚说。

吸收存款、发放贷款、办理结算是银行的传统业务,以往对银行职员的考核也多来自这3个指标。但近年来,对银行职员的考核不再局限于上述3个指标。除了一些中间业务指标的考核,多家银行也积极布局互联网,由此派生出许多新的考核指标。

“客户经理不仅要卖理财产品,还要卖黄金等贵金属,行里天天都会通报排名,不达标就扣钱。”曾供职于贵州某商业银行支行的周鸿,至今难忘客户经理的那份辛苦。

周鸿告诉记者,对客户经理的考核不仅有主要涉及存款内容的“大指标”,还有20多个“小指标”。“小指标”中除了基金、保险、理财销售额,还有银行移动端客户新增户数、企业网银净增户数、日均1万以上个人客户净增户数等。此外会有一些加减分项,比如个人贷款违约额、个人贷款不良额及私人银行达标客户净增数等。

“单纯的拉存款已经不够,还要完成大大小小20多项指标,压力山大。”周鸿说。

“支行行长的活儿也不好干了。”朱莉是某大银行支行副行长,业绩压力弄得她连喘口气的工夫都没有,照顾家庭、陪伴孩子的时间越来越少。

据朱莉介绍,该行对支行行长的考核分为收入、利润、资产质量、发展类指标等多个项目,不同项目得到的分数加权算出应得的绩效,但每项占比多少不是一成不变的。“比如,银行不良率增高备受关注,银行自身也加大了对‘不良’的考核。而考核‘不良’不仅是简单看不良率,而是对不良率、不良贷款额、不良率的增减等都要核算。”朱莉说,作为管理者,企业文化建设、党建活动等也被纳入考核,与绩效挂钩。

“收入、利润指标主要是对业务量的考核,有时候只能达到1个亿,但上级下达的任务却是2个亿,每天都发愁怎么能完成任务。”朱莉说。

多位银行从业人员对记者吐槽:一方面,受存贷款息差缩小的影响,银行赚钱难度加大,但对银行人员的指标要求并没有降低多少;另一方面,实体经济下行压力较大,有些企业发展遇到困难,拖欠贷款事件频发,使得银行不良贷款率增长较快,“催收”甚至成为一些银行信贷员的主业。

“银行员工反映考核指标多、达不到标,是银行业‘产能过剩’的侧面反映。”曾刚认为,银行原本赚钱的渠道现在很难赚到钱了,市场“蛋糕”变小、利润越来越薄。在传统经营性收入不达标、无法满足增长需要的情况下,银行加大了对中间业务收入等考核,一些员工难以达到银行考核目标要求,只好另谋职业出路。

营业网点面临“瘦身”

多家银行考虑减少柜台坐席,让员工从柜台窗口后面走出来,近距离服务客户。互联网应用越来越普遍,一些银行的电子银行替代率最高达到99%,网点轻型化可能成为趋势

“如今,很多业务都能在网上银行或手机银行办理,不需要客户再跑到银行网点取号排队,考虑到成本问题,我们行就计划在本市每个网点柜台坐席最多不超过3个。”某商业银行支行行长邹超说,柜台坐席少了,也不再需要那么多柜员,今后更多是类似大堂经理的人员去协助客户在自助机具上办业务。

曾刚说,随着互联网应用越来越普遍,一些银行的电子银行替代率最高能达到99%以上,即100笔业务中有99笔在网上完成,很多业务更是加速迁移到移动端办理,这就导致银行对物理网点的需求明显减少。而以往物理网点的场地、人员配备等是银行最主要的成本支出点,若未来银行业务都在网上发生,现有很多网点及其提供的功能可能就是多余的。“在此趋势下,银行物理网点的数量和功能将发生变化,无论是物理网点数量减少,还是即便数量不减但功能有所调整,都会使银行对人员数量的需求下降。”

某大银行渠道管理部负责人介绍,该行一直致力于网点的轻型化建设,即在银行物理网点上的投入包括场地、设备以及人员越来越“轻”,但这并不意味着网点数量会有大的调整,而是每个网点要实现“瘦身”。

举例来说,以往一名柜员包括其所需办公设备、场地等大概需占7—9平方米,而通过网点的智能化改造,一些功能通过智能设备就可完成,不再需要开设太多的柜台窗口,每台机器设备只需要2平方米左右,能极大减少网点所需面积。该负责人认为,这样一来,在保证对客户服务不间断、影响小的前提下,银行网点的成本压力也能大大降低。原本在柜台窗口后面的那些银行员工就能走出来,更加近距离地服务客户,也增进了银行与客户之间的互动。

曾刚认为,传统银行积极布局互联网,是适应互联网应用发展大势、为客户提供更优质服务的需要,不应将其理解为是受到互联网金融的冲击。虽然电子银行替代率不断提升,但银行还在,只不过是银行的形态在变化,业务模式、管理方式等在优化。无论从短期还是中长期看,银行在金融业的地位都是难以替代的。很多人离职并不等于传统银行就失去竞争优势,银行的吸引力还在,只是金融人才的“饭碗”选择更多了。

记者 王 观 欧阳洁

《曾经万人争抢而今人才流失 银行为啥留不住人了》由河南新闻网-豫都网提供,转载请注明出处:http://news.yuduxx.com/shwx/698352.html,谢谢合作!

豫都网版权与免责声明

1、未经豫都网(以下简称本网)许可,任何人不得非法使用本网自有版权作品。

2、本网转载其他媒体之稿件,以及由用户发表上传的作品,不代表本网赞同其观点和对其真实性负责。

3、如因作品版权和其它问题可联系本网,本网确认后将在24小时内移除相关争议内容。